财务稳健和提前回购提振了信心

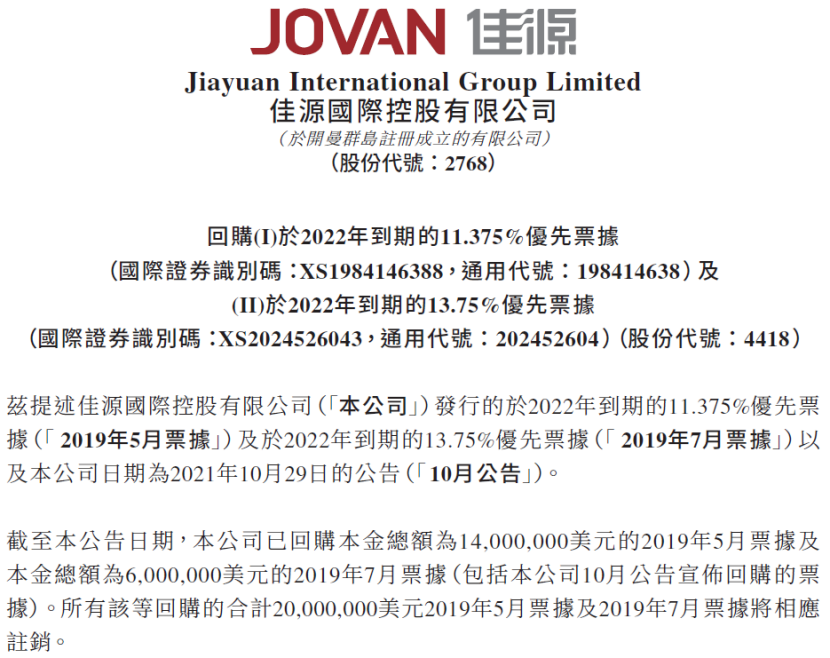

事实上,佳源国际此前已积极提前赎回未偿还美元债券,并于10月18日赎回2023年到期的13.75%优先票据,本息金额合计90,107,321.15美元此次提前回购2000万美元,2021年无境外美元债券到期

在当前国内房地产行业的风暴环境下,佳源国际坚持稳健发展,财务规划合理,资金平衡,早日完成海外债务偿付,展现了公司面对复杂环境的韧性和韧劲,也彰显了公司长远规划,有序开展各项经营活动的良好面貌。

今年以来,公司通过公开回购和要约回购方式累计提前发行美元债券3.09亿美元。

坚持绿色文件,确保资金稳健发展

佳源国际坚持长期稳健发展战略,高度重视资本市场回购高级票据是积极优化债务结构,有效降低平均融资成本,进一步增强市场投资者信心的重要举措同时也显示了公司审慎稳健的财务管理能力,保证了充足的流动性,持续维护二级市场

2021年上半年,佳源国际毛利率达到32%,净利润增长22.3%在业绩稳步增长的同时,不断优化金融结构剔除预付款后,资产负债率为62.11%,较2020年12月31日的64.28%下降2.17个百分点无限制现金比率为1.29,净资本负债比率降至40.7%

项目卖得好,付款现金流充裕。发布未经审核数据,前8个月,公司实现销售额2493亿元,同比增加43%,完成全年405亿元销售目标的59.74%,实现销售面积188.34万平方米。。

佳源国际的很多项目都卖得很好,稳定的付款保证了公司充裕的现金流前9个月,公司合同销售金额约为人民币272.056亿元,同比增长约37%

佳源国际的高质量业绩也得到了众多机构的积极评价,多次被国际银行推荐2021年1月,标准普尔,p全球评级确认嘉源国际B长期发行人评级,并上调展望至稳定2021年4月,穆迪确认嘉元国际B2企业家族评级,并将评级展望上调至正面,2021年7月,标准普尔,p全球评级给予绿色融资框架完全合规的意见,2021年9月,惠誉将嘉园国际评级上调至B级,前景稳定,野村证券,汇丰银行和招商银行国际维持嘉元国际的增持评级日前,建银国际发布研究报告,首次覆盖嘉园国际,给予跑赢大盘评级,目标价4港元

佳源国际稳定的销售业绩,低价优质的土地储备,优于同行的盈利水平,良好的财务业绩是获得机构高度认可的基础此次提前回购,意味着嘉元国际将轻装上阵,在资本市场获得认可和肯定,也增加了投资信心

。